En los Estados Unidos, solicitar un crédito para compra de auto, provoca que los bancos o prestatarios realicen consultas duras de tu informe de crédito, lo cual resulta la baja de tu puntaje.

El puntaje crediticio es una representación numérica de las probabilidades que tiene una persona de devolver el dinero de un préstamo. Cuanto más alta sea tu puntuación, menos riesgo representas para el acreedor y más posibilidades tienes de recibir una tasa de interés favorable junto con mejores condiciones de crédito.

Beneficios de un buen puntaje de crédito al comprar un carro:

- Tasas de interés más bajas: Una buena puntuación crediticia de 660 o más puede ayudarte a conseguir una tasa de interés baja en el concesionario.

Es más, aumentar tu puntaje de 600 a 660 o 680 podría reducir tu tasa de interés a la mitad, ¡así que esfuérzate por mejorar tu puntuación!

- Cuotas mensuales más bajas: Una tasa de interés más baja también puede ayudarte a reducir la cuota mensual de tu carro, permitiéndote hacer espacio en tu presupuesto para otras prioridades financieras.

- Pago inicial más bajo: Hacer un pago inicial de más del 20% del valor total de un vehículo puede tener muchas ventajas. Sin embargo, no todos pueden destinar una gran parte de su presupuesto a este anticipo. Por suerte, un buen puntaje crediticio te permitirá evitar un gran pago inicial y optar por un préstamo a un plazo más corto.

- Mayores posibilidades de aprobación: Tener un puntaje de crédito favorable aumentará tus posibilidades de recibir la aprobación para un préstamo.

La puntuación de crédito es una de las medidas más importantes de tu solvencia. Se trata de un número de tres dígitos que generalmente oscila entre 300 y 850 y que se basa en 5 criterios de medición: tu historial de pagos, la utilización de tu deuda, la antigüedad de tu crédito, la variedad de tipos de crédito que tengas y tu actividad de crédito reciente.

Recuerda que puedes obtener tu reporte de Crédito en Mi Puntaje de Crédito en USA: https://mipuntajedecreditoenusa.com/pi/

Estos factores y otros constan en tus informes o reportes de crédito, que incluyen, además, información sobre tus contratos de crédito, tarjetas de crédito, préstamos hipotecarios y préstamos para estudiantes, y enumera las consultas sobre tu historial de crédito. Los informes de crédito también incluyen registros públicos relacionados, como cobranzas o declaraciones de bancarrota.

Puntajes de crédito y préstamos para automóviles. Un puntaje de crédito considerado como bueno, por encima de 680 en general es indicador, para los prestamistas, de que tu situación financiera va por buen camino y de que eres súper responsable con el manejo de tu deuda.

En consecuencia, mientras mejor sea tu puntaje crediticio mejores ofertas de financiamiento tendrás al alcance. Pagarás menos por tu automóvil y, por lo general, puedes esperar un pago mensual más bajo, lo que hará que sea más fácil pagar tu vehículo más rápido.

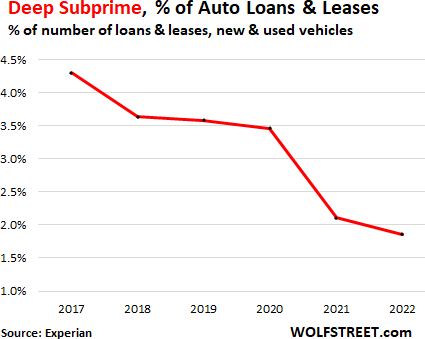

Por otro, para aquellos con puntaje de crédito considerado como deep subprime, por debajo de 580, o subprime, por debajo de 670, se considera que los prestatarios en esta situación son más propensos que la mayoría a tener dificultades para pagar sus deudas. Sus opciones se ven reducidas porque representan un riesgo mayor.

Es posible que solo califiquen para préstamos de alto riesgo con tasas de intereses más altas pero un préstamo de alto riesgo es una manera de construir

crédito bueno. Siempre que cumplas puntualmente con los pagos y condiciones, verás la mejoría.

Cómo afecta el crédito

Conozca su situación crediticia. Aprende a ver lo que ven los prestamistas para aprobar o no un préstamo. Primero, no tienes que pagar nada por obtener tus informes de crédito. La ley federal te permite obtener una copia gratuita cada 12 meses de cada uno de los burós de crédito. Puedes acudir a www.AnnualCreditReport.com para obtenerlos.

Obtener tu informe crediticio puede ayudar a proteger tu historial crediticio de errores, revisar indicadores de robo de identidad e incluso disputar errores si los hubiere.

Otros factores a considerar. Los prestamistas consideran no solo tu puntaje para tomar sus decisiones sino cuánto tiempo has tenido crédito y qué tan bien lo has manejado, si pagas tus cuentas a tiempo, tu relación deuda a ingreso y cuánto de tu deuda utilizas (lo que se conoce en inglés como credit utilization ratio).

Queda claro que un historial de pagos atrasados, deuda alta, o bancarrotas y recuperaciones en tu historial son señales para el prestamista de que te cuesta cumplir con tus obligaciones financieras y que la manera en la que manejaste tu crédito en el tiempo es fundamental para obtener o no mejores condiciones en futuros préstamos.

Te recomendamos este video para que puedas conocer más sobre tu carro.

“Para mas consejos síguenos en el canal de crédito YouTube“

Si desea aclarar dudas o recibir consultoría acerca de crédito en USA, puede comunicarse con nosotros a través del siguiente email: info@mipuntajedecreditoenusa.com

Asimismo, le invitamos a seguirnos en nuestras redes sociales: Facebook, Twitter.